相続問題の専門知識

相続紛争予防と解決の急所

遺留分対策

遺留分とは、一定の相続人に取得が保障されている遺産の一定割合のことをいいます(遺留分に関する基礎知識は「遺留分とは」をご参照ください)。

例題

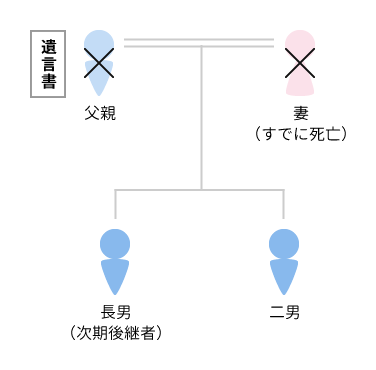

下記の図の父親が死亡した場合、相続人は長男と二男になります。父親としては、後継者である長男に全て又は多めの財産を相続させる遺言を作成したいと考えています。

二男は父親の遺産の4分の1について遺留分を有しており、父親の「相続の開始及び遺留分を侵害する贈与又は遺贈があったことを知った時から一年間」又は「相続開始の時から十年」を経過するまでの間、長男に対し一定の請求をすることができます。以下では、

- 二男に請求させないようにする方法

- 二男の請求額を少なくする方法

- 相続後における二男の請求への対応を容易にする方法

等についてご説明します。

(1) 遺留分の放棄

二男は、父親の生存中に、あらかじめ遺留分を放棄することができます。ここで注意が必要なのは、二男から家庭裁判所に対し、遺留分の放棄を申立てなければならないという点です。二男が書面にて「遺留分を放棄する」と誓約しても、法的な拘束力はありません。 この遺留分の放棄は、二男の協力を得るのが困難であることもあり、実務上あまり利用されていません。

(2) 生命保険の活用

原則

二男の遺留分を少なくする方法として、父親を被保険者、長男を受取人とする生命保険に加入することが考えられます。長男が生命保険で受け取った金額は、原則として二男の遺留分計算の基礎には含まれません。

具体例

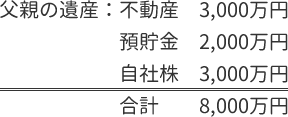

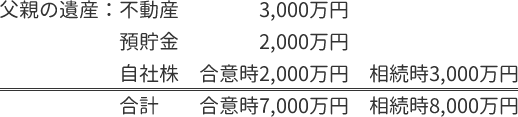

父親の遺産:8,000万円

遺言にて8,000万円の財産を長男に相続させる場合

→二男の遺留分:8,000万円×4分の1=2,000万円

生命保険にて800万円を長男に受け取らせ、遺言にて残額7,200万円を長男に相続させる場合

→二男の遺留分:(8,000万円-800万円)×4分の1=1,800万円

※ 長男としては、生命保険金800万円を、二男に支払う1,800万円の元手にすることができます。

例外

もっとも、父親が全財産を生命保険に変えておけば、二男が一切遺留分請求できないのかというと、そうとも限りません。判例上、不公平があまりにも著しい場合には、遺留分計算の基礎に含まれてしまう可能性があります。具体的には、保険金の額、この額の遺産の総額に対する比率、保険金受取人である相続人及び他の共同相続人と被相続人との関係、各相続人の生活実態等を考慮し、民法の趣旨に照らし検討することとされています。

(平成16年10月29日/最高裁判所第二小法廷決定/最高裁判所民事判例集58巻7号1979頁)。

具体例

生命保険にて7,600万円を長男に受け取らせ、遺言にて残額400万円を長男に相続させる場合

→二男の遺留分:(7,600万円+400万円)×4分の1=2,000万円

※ このように、例外的に生命保険にて受け取らせる7,600万円も含まれてしまうことがあります。

(3) 養子縁組の活用

長男に子(父親からみて孫)がいた場合、長男の子(父親の孫)等と父親とで養子縁組をすることができます。その結果、父親の法定相続人は3人となり、二男の遺留分は4分の1でなく6分の1となります(詳しくは「遺留分とは」をご参照ください)。もっとも、養親子間に親族としての交流が全くない場合や、親子としての精神的なつながりを形成する意思が全くなく、二男の遺留分を減らすためだけに養子縁組がなされた場合には、その養子縁組が無効と判断される場合もあります。また、一度養子縁組をすると、長男の子(父親の孫)にも相続権や遺留分が発生しますし、その後父親が離縁したいと思っても長男の子(父親の孫)の同意が無ければ原則としてできません。

安易に遺留分対策のためだけに養子縁組することは避けるべきであるといえます。

(4) 自社株の除外合意・固定合意・付随合意

趣旨

前述した「(1) 遺留分の放棄」で説明したように、二男が書面にて「遺留分を放棄する」と誓約しても、法的な拘束力はありません。もっとも、一定の要件のもとで遺留分の規定と異なる合意を認め、事業承継の円滑化を図ることとしたのがこれらの制度です。

概要

除外合意

自社株を遺留分対象の財産から除外することを長男と二男で合意することです。

固定合意

自社株を、「合意の時における価額」で固定することを長男と二男で合意することです。これにより、その後株価が上がったとしても、二男の遺留分の金額が上がることを防ぐことができます。「合意の時における価額」については、弁護士等の専門家が「その時における相当な価額として証明をしたもの」であることが必要です。その評価方法の在り方については、中小企業庁が設置した「非上場株式の評価の在り方に関する委員会」(委員長:岡村正日本商工会議所会頭)において検討が行われ、平成21年2月9日付「経営承継法における非上場株式等評価ガイドライン」が公表されています。

付随合意

長男が父親から贈与を受けた自社株以外の財産を遺留分の対象から除外すること等を長男と二男で合意することです。この付随合意は、除外合意又は固定合意をした場合のみ付随的に行なうことができます。

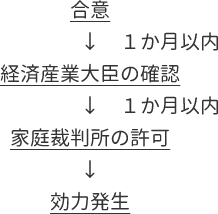

経済産業大臣の確認事項

- 当該合意が当該特例中小企業者の経営の承継の円滑化を図るためにされたものであること。

- 申請をした者が当該合意をした日において後継者であったこと。

- 当該合意をした日において、当該後継者が所有する当該特例中小企業者の株式等のうち当該合意の対象とした株式等を除いたものに係る議決権の数が総株主又は総社員の議決権の100分の50以下の数であったこと。

- 第4条第3項の規定による合意(後継者が株式等を処分した場合などに非後継者がとることができる措置に関する合意)をしていること。

家庭裁判所の許可

家庭裁判所は合意が当事者全員の真意であるかどうかを審理します。

(5) 個人信託の活用

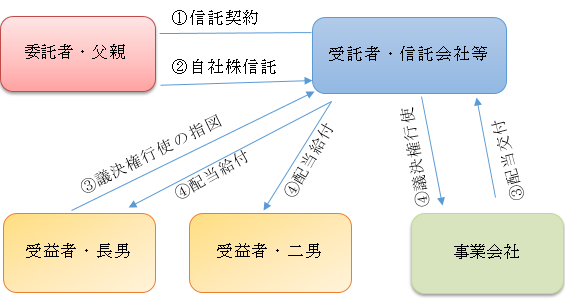

個人信託では、父親が生前に信託会社と契約しておくことによって、父親の死後、指定した財産の管理を信託会社等に委託しつつ、その財産から得られる利益を指定した受益者に交付することができます。これを利用し、父親の死後、信託会社等に自社株を委託し、会社の議決権をどのように行使するかについては長男から信託会社等に指図させつつ(指図権といいます)、配当等の受益権については長男と二男に均等に与えることができます。議決権の指図権には経済的価値がないため、自社株の経済的価値は長男と二男に公平に分配されていることになり、自社株に関しては二男の遺留分侵害が生じないことになります。

(詳しくは、株式会社朝日信託をご参照ください)

相続問題の専門知識