相続問題の専門知識

目次 [ 表示 ]

相続税

家屋の評価

6. 家屋の評価はどのように行いますか

家屋は、その家屋に付された固定資産税評価額に1.0を乗じて計算した金額によって、評価されます。 言い換えれば、固定資産税評価額そのものが家屋の評価額(自用家屋としての評価額)となります。 ただし、賃貸中の家屋(貸家)については、次の算式によって評価します。

※1. 借家権割合は通常、30%とされています。

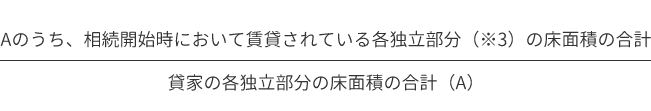

※2. 賃貸割合は、貸家の各独立部分(構造上区分された数個の部分の各部分)がある場合(例えば、その貸家がアパートやマンションである場合)における、その各独立部分の賃貸状況に基づいて、下記の算式により計算した割合をいいます。

※3. 継続的に賃貸されていたアパート等の各独立部分の一部で、相続開始時において一時的に空室となっていたに過ぎないと認められるもの(例えば、下記1~4のような事実関係があるもの)については、相続開始時においても賃貸されていたものとして差し支えないとされています。

- 各独立部分が相続開始前から継続的に賃貸されてきたものであること。

- 賃借人の退去後、速やかに新たな賃借人の募集が行われ、空室の期間中は他の用途に供されていないこと。

- 空室の期間が、相続開始前後の1ヶ月程度である等、一時的なものであること。

- 相続開始後の賃貸が一時的なものではないこと。

相続問題の専門知識