相続問題の専門知識

目次 [ 表示 ]

相続税

小規模宅地等の課税価格算の特例

5. 小規模宅地等についての相続税の課税価格の計算の特例とは、どのようなものですか

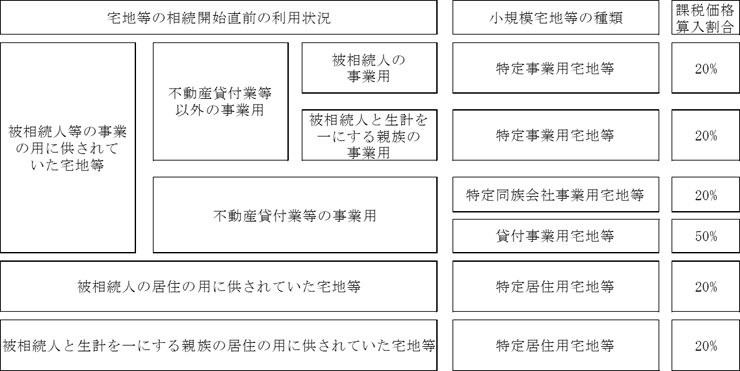

個人が相続又は遺贈により取得した財産のうちに、その相続の開始の直前において、被相続人又はその被相続人と生計を一にしていたその被相続人の親族(以下「被相続人等」という。)の事業の用又は居住の用に供されていた宅地等で一定の建物又は構築物の敷地の用に供されているもののうち一定のもの(特定事業用宅地等、特定居住用宅地等、特定同族会社事業用宅地等及び貸付事業用宅地等に限る。以下「特例対象宅地等」という。)がある場合には、その相続又は遺贈により財産を取得した者に係る全ての特例対象宅地等のうち、その個人が取得をした特例対象宅地等又はその一部でこの特例の適用を受けるものとして選択をしたもの(以下「選択特例対象宅地等」という。)については、限度面積要件(※)を満たす場合のその選択特例対象宅地等(以下「小規模宅地等」という。)に限り、相続税の課税価格に算入すべき価額は、その小規模宅地等の価額に、次の(1)~(2)に掲げる区分に応じ、それぞれの割合を乗じて計算した金額とされます。

(1) 下記1~3に該当する小規模宅地等…20%

- 特定事業用宅地等

- 特定居住用宅地等

- 特定同族会社事業用宅地等

(2) 貸付事業用宅地等に該当する小規模宅地等…50%

※ 限度面積要件は、選択特例対象宅地等の区分に応じ、下記の通りとされています。

- 選択特例対象宅地等が特定事業用宅地等又は特定同族会社事業用宅地等(「特定事業用等宅地等」といいます。以下同じ。)である場合

その特定事業用等宅地等の面積の合計が400m2以下であること - 選択特例対象宅地等が特定居住用宅地等である場合

その特定居住用宅地等の面積の合計が330m2以下であること - 選択特例対象宅地等のうちに貸付事業用宅地等がある場合

次のイ~ハの合計が200m2以下であること

なお、相続開始前3年以内に贈与により取得した宅地等や相続時精算課税に係る贈与により取得した宅地等については、この特例の適用を受けることが出来ません。

相続問題の専門知識