相続問題の専門知識

目次 [ 表示 ]

相続紛争予防と解決の急所

協議分割(示談による分割)のポイント

1. 裁判前の準備

遺産分割の交渉がどうしてもまとまらない場合には、家庭裁判所に対して遺産分割調停・審判の申立てを行います。調停を申し立てる相続人が「申立人」、その他の相続人が「相手方」となります。申立人は複数の相続人であっても構いません。申立ての際は、申立人となる相続人を除くその他全員の相続人を相手方とする必要があります。つまり、遺産分割調停では遺産分割の当事者となる全相続人が参加しなければなりません。

遺産分割調停を申し立てる際は、遺産分割の当事者となる全相続人の氏名・住所等を記載した当事者目録と遺産の一覧を記載した遺産目録を裁判所に提出します。したがって、遺産分割調停を申し立てる段階では、相続人調査及び遺産の調査が一通り完了している必要があります。その上で、遺産分割調停で自らが望む遺産分割を実現するために、自らの主張を支える資料を集める必要があります。どのような資料を収集すべきかは、遺産分割のケースごとに異なりますので、遺産分割調停を申し立てる前に、弁護士とよく相談し、万全の準備を整えたうえで申立を行うことが大切です。

管轄について

家庭裁判所に申立を行う際には、裁判所の管轄に注意が必要です。家庭裁判所ならどこに申立を行ってもいいわけではありません。遺産分割調停を申し立てる場合は、「相手方の住所地を管轄する家庭裁判所又は当事者が合意で定める家庭裁判所」に申立を行うのが原則です。例えば、相手方が東京23区に居住している場合は、東京家庭裁判所に申立を行うことになります。管轄の詳しい情報は、裁判所のホームページで確認することができます。

2. 前提問題に争いがある場合

遺産分割調停を申し立てる際は、当事者目録を申立書と併せて裁判所に提出するのが一般的ですが、そもそも当事者が誰なのか(誰が相続人なのか)という点について、争いがある場合があります。この場合、当事者が誰なのかという点を解決せずに遺産分割調停を行うことは困難ですから、遺産分割調停に先立って解決すべき前提問題ということになります。具体例としては、(1)養子縁組無効、(2)親子関係不存在などが挙げられます。

ア. 養子縁組無効

戸籍上では養子となっている場合でも、相続開始後にその他相続人から養子縁組の無効を主張されることがあります。裁判では、養子縁組の無効確認として争われることになります。養子縁組が無効になるかどうかは、「縁組意思」があるかどうかにより判断されます。裁判例では、「縁組意思」を「親子としての精神的なつながりまたは人間関係をつくる意思」と解釈していますが、これでは基準としてあまりに抽象的なので、実務では養親の年齢、養親の判断能力の程度、養親の介護・生活状況等の具体的事情が総合的に考慮されて判断されることになります。したがって、例えば高齢で認知症になっている親に半ば強引に養子縁組届を出させたケース等では、養子縁組が無効と判断される可能性があります。

イ. 親子関係不存在

戸籍上では親子となっている場合でも、相続開始後にその他相続人から親子関係の不存在(つまり血縁関係が無い、実際は別の親の子である)を主張されることがあります。近年ではDNA鑑定の進歩により、血縁関係があるかどうかの医学的判断は相当精密に行うことが可能となっていますが、裁判例ではDNA鑑定で血縁関係が否定された場合でも、法律上の親子関係は肯定する判断を下しているものもあり、実務でも判断が分かれているのが現状です。

3. 遺産分割の対象財産について

ア. 遺産の帰属に争いがある場合

名義上は被相続人の財産になっていても、実際は被相続人の財産ではないとして遺産の帰属が争われる場合があります。例えば、父親が亡くなって相続が発生した場合、生前に父親と同居していた長男が、自分は父親から生前に1,000万円をもらう約束をしていたので、父親の遺産の内1,000万円は自分固有の財産であって遺産には含まれないと主張するような場合です。この場合、長男が父親から1,000万円をもらう約束をしていたことが事実か否かが争点となり、これを証明する責任は長男が負うことになります。

このように、生前に被相続人との間で贈与の約束をしていたという主張がなされるケースは散見されますが、贈与の約束があったことを裁判で立証することは容易ではありません。少なくとも贈与の約束があったことを裏付ける物的証拠が必要であり、物的証拠も無しに「いつ、どこで、贈与の約束を確かにした」と口頭で主張するだけでは、立証は困難であると言えるでしょう。また、遺産の帰属が問題になるケースとして「名義預金」の問題があります。「名義預金」とは、名義上は被相続人と別人名義の預金となっているが、実質的には被相続人の預金であると認められる預金のことをいいます。例えば、父親が亡くなって相続が発生した場合に、名義上は母親の名義となっている預金があるものの、母親はずっと専業主婦で収入が無く、父親が母親名義の預金口座に定期的にお金を振り込んでいたというケースを考えると、母親名義の預金であっても、実質的には父親が自分のお金を母親名義の口座に預けていただけと判断することができますので、母親名義の預金は「名義預金」であると考えることが可能です。

「名義預金」は税務調査との関連で問題となることが多いと言えます。遺産分割で話し合いを行っている途中で税務調査が入り、税務署から「名義預金」の存在を指摘された場合に、遺産分割においてもその「名義預金」を被相続人の遺産に含めるべきだという主張がなされるのです。この場合、税務上は「名義預金」と判断された預金を、遺産分割の対象に含めるべきか否かという点については、法律上の専門的判断を要します。税務上の判断と、法律上の判断は必ずしも一致しないことがありますので、税務署から「名義預金」と指摘された預金が遺産分割の対象になるのかという点については、弁護士など法律の専門家に相談することが必要です。

イ. 各財産別の解説

遺産の帰属の問題とは別に、遺産分割調停にあたってはその財産が遺産分割の対象になる財産かどうかについて判断する必要があります。以下、財産毎に解説します。

(1) 不動産

被相続人名義の不動産が遺産分割の対象財産であることに異論はありません。被相続人名義の不動産は相続開始と同時に相続人全員の共有状態となりますので、最終的にその不動産を誰がどのように取得するかについて遺産分割で決めることになります。また、被相続人名義の不動産の中にマンション等の収益不動産がある場合、その不動産から生じた賃料収入が遺産分割の対象になるかという問題があります。この点、判例上は相続発生後に生じた賃料収入は遺産ではなく、遺産分割の対象となる財産ではないと判断しています。もっとも、相続人全員の合意があれば、相続発生後に生じた賃料収入も遺産分割の対象に含めることは可能です。

(2) 不動産賃借権

借地権や借家権等の不動産賃借権も遺産分割の対象財産となります。遺産分割調停では、最終的に誰が賃借人の地位を引き継ぐのかを決めることになります。

(3) 預貯金等の金銭債権

銀行預金等の金銭債権が遺産分割の対象となるかについては紆余曲折があり、かつての裁判例は、銀行預金は遺産分割の対象ではないと判断していました。しかし、平成28年12月19日に出された最高裁の決定で、預貯金は遺産分割の対象財産であるという結論が出されました(平成28年12月19日/最高裁判所大法廷決定/裁判所時報1666号17頁)。したがって、今後は預貯金等の金銭債権も原則として遺産分割の対象財産に含まれると考えられます。

(4) 動産・現金

宝石等の貴金属、自動車、家財道具等の動産も遺産分割の対象財産となります。通常は格別価値がある貴金属や骨董品等を除き、動産の取得を巡って争いになることは稀です。また、自宅や金庫にある現金も遺産分割の対象財産となります。

(5) 株式

株式も遺産分割の対象財産となります。株式には配当金を受け取る権利の他に、株主総会での議決権等の共益権も含まれていることから、株式は相続開始と同時に相続人全員による準共有の状態となり、遺産分割の中で最終的に誰がどのように株式を承継するのかを決めることになります。

(6) 生命保険金

ア. 被相続人が契約者・被保険者であり、特定の相続人が受取人の場合

被相続人が保険契約者・被保険者となっていて、死亡保険金の受取人として特定の相続人が指定されている生命保険金は遺産分割の対象財産ではありません。受取人指定の生命保険金は、受取人固有の財産であり、そもそも遺産に含まれないと考えられているからです。但し、遺産の大部分が生命保険金になっているような例外的なケースでは、生命保険金を遺産に持戻して遺産分割の対象とする場合もあります(特別受益の「生命保険金」の項目の説明も併せてご覧ください。)。

イ. 被相続人が契約者、相続人Aが被保険者、相続人Bが受取人の場合

この場合は、被保険者である相続人Aが死亡していないので、生命保険金の支払い事由はまだ発生していません。そこで、被相続人が有していた「生命保険の契約者たる地位」を誰が引き継ぐのかが問題となり、この「生命保険の契約者たる地位」は相続財産に含まれ遺産分割の対象になると解されています。したがって、相続人AとBは、遺産分割協議の中で「生命保険の契約者たる地位」を誰が引き継ぐのかを決めて手続をする必要があります。

ウ. 被相続人が契約者・被保険者・受取人の場合

契約者・被保険者・受取人の全てが被相続人となっている場合には、死亡保険金が保険会社から一旦被相続人名義の口座に支払われます。そして、被相続人名義の口座に入った保険金は、その他の預貯金と同様に被相続人の遺産に含まれるので、遺産分割の対象財産となります。

(7) 相続債務

相続債務は遺産分割の対象とはなりません。相続債務を誰が引き継ぐのかについては、債権者の同意が必要であり、相続人だけで決めることはできません。したがって、相続債務の取扱いについては、遺産分割とは別に債権者と話し合いを行う必要があります。

4. 遺産の評価について

遺産分割の対象となる財産が確定したら、次に各財産を金銭的に評価する必要があります。遺産の評価で争いになりやすいのは不動産と非上場株式です。以下では、財産毎に遺産評価の方法について解説していきます。

遺産評価の時点

遺産評価にあたっては、いつの時点の評価額を基準とするのかが問題となります。遺産の評価時点は、遺産分割時(現実に遺産分割が成立する時点)とするのが実務の取扱いです。

(1) 不動産

遺産の評価で最も問題になりやすいのが不動産です。不動産の評価基準には、公的な基準だけでも複数の基準があり、評価方法によって金額に大きな差が生じることも多いので争いになりやすいのです。不動産の公的な評価基準には、以下のようなものがあります。

- 公示価格(地価公示価格)

- 都道府県地価調査標準価格(地価調査標準価格)

- 固定資産税評価額

- 相続税評価額(いわゆる路線価)

遺産分割調停では、遺産である不動産をどのような基準で評価するのか当事者間で合意形成を行います。実務では、路線価に基づいて当事者間の評価合意を得ることが多いと言えます。路線価は国税庁が公表している全国共通の画一的な基準なので、当事者間の納得が得やすいというのが理由です。

しかしながら、路線価は公示地価の約8割程度の金額になるよう設定されているため、実際に市場で売却できる不動産の価格よりは低い評価額となるのが一般的です。そのため、路線価で不動産を評価することについて当事者間の合意が得られないことも珍しくありません。その場合は、個別に不動産鑑定士に依頼して不動産の鑑定評価報告書を作成し、それを証拠として裁判所に提出することが考えられます。不動産の鑑定には費用がかかりますので、有効な鑑定書を作成してくれる優良な不動産鑑定士を選ぶことが重要です。有効な鑑定書は裁判官の心証に大きな影響を与え、遺産分割を有利に進める材料となります。自力で優良な不動産鑑定士を探すことには限界がありますので、不動産鑑定士とのネットワークを持つ弁護士に相談することが大切です(当事務所は、不動産鑑定業界の大手事務所と提携を行っています。)。

(2) 不動産賃借権

借地権・借家権の簡易な評価方法としては、公表されている借地権割合・借家権割合を用いる方法があります。不動産の評価と同様に、簡易な評価方法で当事者間の合意が得られない場合は、不動産鑑定士による鑑定評価を行うことが考えられます。

(3) 非上場株式

非上場株式の評価額について当事者間の合意が得られない場合は、非上場株式の鑑定評価を行うことになります。その際は、公認会計士等の専門家に鑑定を依頼し、鑑定報告書を証拠として裁判所に提出することが考えられます。非上場会社の株式の評価方法としては、次のような算定基準があります。

- 純資産評価方式

- 収益還元方式

- 配当還元方式

- 類似業種比準方式

このうち、どの方法をとるかはケースバイケースであり、結局のところ、会社の実態に応じて各方式を組み合わせて評価するのが一般的です。非上場株式の評価は専門性が高く、具体的なケースごとに最適な方法を選択して評価することが求められます。したがって、この分野での実績・経験が豊富な弁護士等の専門家に相談することが非常に重要です。当事務所は、非上場株式の評価に精通した弁護士・公認会計士が多数在籍しており、非上場株式の評価が争点になった裁判の経験も豊富ですので、是非一度ご相談ください(当事務所の評価意見書を全面的に採用し、非上場株式の評価額を決定した一例として平成20年1月17日/東京地方裁判所判決/判例タイムズ1269号260頁/「高千穂電機株式会社事件」があります)。

(4) その他財産

預貯金や上場株式等の金融資産は、残高証明書や遺産分割時の市場価格で評価することが容易なので、問題となることはほとんどありません。また、動産については書画骨董などの特殊な動産を除き、相続税評価額を参考に簡易に評価することが多いと言えるでしょう。

5. 特別受益の主張と立証

ア. 特別受益とは?

相続人の中に、被相続人から遺贈を受けたり、生前に贈与を受けたりした者がいた場合に、相続に際して、この相続人が他の相続人と同じ相続分を受けるとすれば、不公平になってしまいます。そこで、民法は、相続人間の公平を図ることを目的に、特別な受益(贈与)を相続分の前渡しとみて、計算上贈与を相続財産に持戻して(加算して)相続分を計算することにしています。これが、特別受益の規定です。例えば、次のようなケースを見てみましょう。

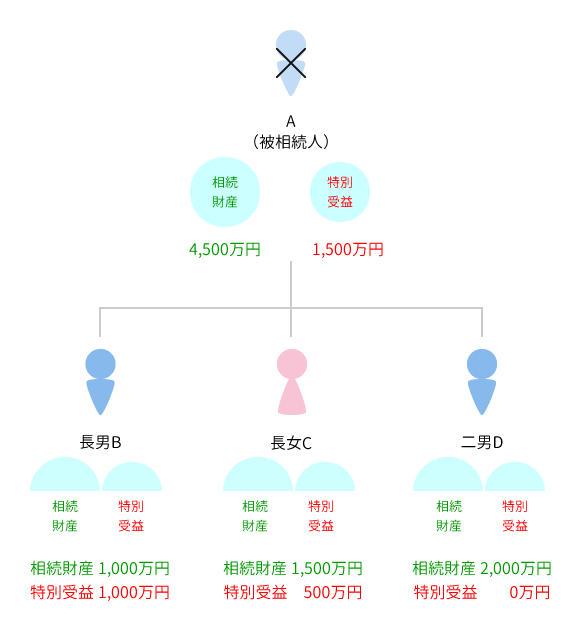

具体例

被相続人Aは、4,500万円の財産を残して死亡した。Aの相続人は、長男B、長女C、二男Dの3人である。Aは、生前に長男Bに営業資金として1,000万円を、長女Cに結婚の際の持参金として500万円を贈与していた。この場合、長男B、長女C、二男Dの相続分はどうなるか?

この場合、法定相続分に従うと、B、C及びDの相続分は各自3分の1なので、それぞれ1,500万円ずつが相続分となります。しかし、BとCは生前にAから多額の贈与を受けているのに、1円ももらっていないDと同じだけの相続分があるというのは不公平に思えます。そこで、特別受益の規定を使って以下のように調整を行うことになります。

計算式

4,500万円(現在残っている遺産)+1,000万円(Bに生前贈与した金額)+500万円(Cに生前贈与した金額)=6,000万円(みなし相続財産)

長男B 6,000万円×3分の1-1,000万円=1,000万円(相続時に貰える遺産)

長女C 6,000万円×3分の1-500万円=1,500万円(同上)

二男D 6,000万円×3分の1=2,000万円(同上)

このように、生前に贈与された金額を現在残っている遺産に加算したうえで各自の相続分を計算し、そこから特別受益のある者はその金額を差し引いて調整することで、B、C及びDがトータルで相続する金額は同じとなり(最終的に、全員Aから2,000万円をもらったのと同じ結果になる)、相続人間の公平が実現できることになります。

以上のように、特別受益がある場合は、各相続人が実際に遺産から受け取れる金額が、各自の法定相続分と異なることになります。そのため、特別受益があるのかどうか、あるとしてその金額はいくらかという点について、遺産分割の場で紛争となるケースがよく見られます。以下では、特別受益についてより詳しく解説していきます。

超過特別受益の場合

例えば、先の例でBがAから生前に4,000万円の贈与を受けていたとします。すると、4,500万円+4,000万円+500万円=9,000万円(みなし相続財産)となりますので、Bの相続分の計算は以下のようになります。

長男B 9,000万円×3分の1-4,000万円=-1,000万円

このように、特別受益の金額がBの相続分を上回っており、Bの具体的相続分がマイナスとなってしまう場合のことを「超過特別受益」と呼びます。では、この場合Bはマイナスとなっている1,000万円を返還しなければならないのかといえば、そうではありません。Bには超過分の特別受益を返還する義務はなく、単にBの具体的相続分は0円として処理されることになります(遺留分侵害となる場合は別です。)。

イ. 特別受益の種類

特別受益には、

(1)遺贈

(2)婚姻又は養子縁組のための贈与

(3)その他の生計の資本としての贈与

の3類型があります。

問題となりやすいのは、(2)と(3)の特別受益ですが、生前の贈与の全てが特別受益となるわけではありません。生前の贈与が特別受益に該当するかどうかは、その贈与が「相続財産の前渡し」にあたる贈与かどうかを基準として判断することになります。以下、具体的に見ていきましょう。

婚姻又は養子縁組のための贈与

持参金、支度金

結婚の際の持参金、支度金として贈与を受けた場合は、一般的に特別受益に該当するとされています。但し、贈与された金額が少額であるなど、被相続人の資産や生活状況を考慮して、扶養の一部として贈与したものと認められる場合には、例外的に特別受益にあたらないと解されることもあります。

結納金、挙式費用

原則として特別受益に該当しないとされています。

その他の生計の資本としての贈与

学費

問題となりやすいのは、大学・大学院等の学費です。例えば子どもの内、1人だけが私立の医学部に通い多額の学費がかかった場合などは、特別受益に該当する可能性があります。一方で、子ども全員が同程度の学費がかかる大学を卒業した場合などは、特別受益として考慮されないと考えられます。現在は大学進学率が50%を超えていることもあり、大学の学費等が特別受益に該当すると判断されることは少ないと言えるでしょう。

生活費等の贈与

働いていて十分収入がある子に対し、親が定期的に生活費の名目で金銭を贈与していた場合は、特別受益に該当することがあります。一方で、精神的・身体的理由により働けない子どもに対して、親が生活費を援助する場合は、親の扶養として特別受益にはあたらないと考えられます。

不動産の贈与

生前に被相続人から特定の相続人に不動産が贈与されていた場合は(登記簿に「贈与」と明記されていれば)、原則として特別受益に該当すると考えられます。もっとも、登記簿に「贈与」と明記されていない場合、例えば新築マンションの購入資金を親が贈与し、贈与を受けた子どもが自己名義でマンションを買った場合などは、登記簿上で贈与であることが確認できません。この場合は、親がマンションの購入資金を贈与した事実を立証する必要があります。具体的には、当時の親の預貯金口座の流れや贈与を受けた子どもの収入状況等の事情を積み重ねて、贈与があった事実を立証することになるでしょう。

営業資金の贈与・債務の肩代わり

自営業を営む子どもに対し、親が営業資金や独立開業資金を贈与した場合は、特別受益に該当すると考えられます。また、子どもの借金を親が代わりに支払い、その後子どもに求償していない場合も特別受益に該当すると考えられます。

生命保険金

受取人となっている特定の相続人が死亡保険金を取得した場合は、原則として特別受益にはなりません。但し、その保険金の金額が、相続財産の大部分を占める場合(例えば、相続財産が5,000万円なのに、内4,000万円が生命保険金になっている場合など)には、例外的に特別受益に準じるものとして、持戻しの対象となる場合があります。

ウ. 特別受益の立証

特別受益を主張する者は、特別受益があった事実を立証する責任を負います。具体的には、受益があった時期、受益の金額、受益の内容(どういう名目の贈与を受けたか)を明らかにして、それを裏付ける客観的資料(金銭の振込を示す通帳の写しなど)を提出しなければなりません。特別受益を立証することは決して容易ではありませんので、特別受益を立証するだけの証拠が揃っているかどうかについて、事前に弁護士とよく相談することをおすすめします。

また、いわゆる使途不明金が問題となった場合に、特別受益の主張がなされることがあります。例えば、被相続人の通帳履歴を見ると、何に使ったか不明な預金の引き出しがあるという場合に、生前に被相続人の通帳等を管理していた相続人に対して引き出された預金が贈与されたはずだという主張です。しかし、単に使途不明金があり、相続人の1人が被相続人の通帳を管理していたという事実だけでは、特別受益の立証として不十分であると考えられます。その他に贈与の事実を示す客観的な資料が無ければ、使途不明金=特別受益ということを立証することは難しいと言えるでしょう。

エ. 持戻し免除の意思表示

特別受益が認められる事案の全てで、強制的に特別受益の持戻しが適用されるわけではありません。被相続人が相続開始時までに、特別受益を遺産分割において持戻す必要が無い旨を明示又は黙示に表示していれば、特別受益の持戻しは免除されます。これを「持戻し免除の意思表示」といいます。これは、特定の相続人を優遇して多くの取り分を与えたいという被相続人の意思を尊重するための制度です。

特別受益を主張する者が特別受益の立証に成功した場合、原則として特別受益を受けた者は受益の持戻しを迫られます。その際、特別受益を受けた者の対抗手段となるのがこの「持戻し免除の意思表示」を主張・立証することです。「持戻し免除の意思表示」は、意思表示の方式に特に決まりはありません。書面でも、口頭でも、黙示でも(言葉で持戻しを免除すると表明しなくても)構いません。そのため、書面などの明確な証拠が無い場合も少なくありません。遺産分割調停では、被相続人が特定の相続人に対して相続分以外に特別の取り分を与える意思があったと推測できる事情があるかどうかを総合的に考慮し、「持戻し免除の意思表示」の有無を判断することになります。

6. 寄与分の主張と立証

ア. 寄与分とは?

相続人の中に、被相続人の財産の維持又は増加に特別の貢献をした者がいる場合に、その者の相続分に特別の加算を行うのが寄与分の制度です。例えば、被相続人の家業を長年にわたりほぼ無給で手伝い、結果被相続人の財産形成に格別の貢献をした場合や、病気で入院していた被相続人の療養看護を無償で長年にわたり献身的に行ってきた場合などに、その貢献をした相続人の相続分を加算するという制度になります。なお、寄与として認められるのは被相続人の生前に行った行為です。被相続人の死後に葬儀・法要等の実施で貢献した場合などは、寄与として認められません。

イ. 寄与分が認められるための要件

寄与分が認められるためには、

(1)相続人みずからの寄与があること

(2)その寄与が「特別の寄与」であること

(3)寄与によって被相続人の遺産が維持又は増加したことの要件全てを満たさなければなりません。以下、解説していきます。

(1) 相続人みずからの寄与があること

寄与は原則として相続人みずから行う必要があります。したがって、相続人ではない親族や、被相続人の友人・知人などが寄与を行っても、寄与分は認められません。もっとも、相続人の子や妻(子や妻は相続人ではない)が行った寄与を、相続人自身の寄与行為とみなして、寄与分が認められる場合があります。

例えば、単身赴任中の相続人に代わって、その妻と長女が交代で重度の認知症となった被相続人の介護を不眠不休に近い状態で行い、財産を維持(財産の減少を防止)した場合などは、相続人ではない妻と長女が行った寄与行為を、相続人自身の寄与行為とみなして寄与分が認められる可能性があります。

(2) その寄与が「特別の寄与」であること

「特別の寄与」とは、被相続人と相続人の身分関係に基づいて通常期待されるような程度を超えた貢献であると解されています。寄与分を主張する相続人は、自分の寄与が「特別の寄与」にあたることを具体的に主張・立証する責任を負います。以下では、寄与行為の主な態様ごとに具体的な判断基準について解説します。

ア. 家業従事型

被相続人が自営業等を営んでいた場合、その仕事に従事していたことによって寄与分が認められることがあります。具体的には、(1)特別の貢献、(2)無償性(被相続人から対価を貰っていない)、(3)継続性(一時的ではなく、一定の期間従事していた)、(4)専従性(片手間ではなくかなりの労力を費やしていた)の各要件を検討して寄与分の有無を判断します。したがって、例えば親の会社に勤めて普通に給料を貰っていただけという場合は、無償性の要件を満たしませんので、寄与分が認められる可能性は低いと言えます。

イ. 金銭等出資型

被相続人の事業に関して財産的な給付をした場合等に寄与分が認められることがあります。具体例としては、不動産の購入資金の援助、医療費や施設入所費の負担などです。財産を給付するだけですので、継続性や専従性の要件は必要ありません。

ウ. 療養看護型

相続人が病気で療養している被相続人の療養看護を行ったという場合に寄与分が認められることがあります。具体的には、(1)療養看護の必要性、(2)特別の貢献、(3)無償性、(4)継続性、(5)専従性の各要件を検討して寄与分の有無を判断します。被相続人が療養看護を必要とするだけの病気にかかっていることが前提となりますので、単に被相続人と同居し家事の面倒を見ていただけという場合には、寄与分が認められる可能性は低いと言えます。

エ. 扶養型

相続人が被相続人を扶養し、生活費等の面倒を見た結果、被相続人の財産が維持された場合に寄与分が認められることがあります。具体的には、(1)不要の必要性、(2)特別の貢献、(3)無償性、(4)継続性の各要件を検討して寄与分の有無を判断します。親と同居して衣食住の面倒を見ていたとか、別居している親に毎月仕送りしていたという場合に問題となることが多いと言えます。

オ. 財産管理型

被相続人の財産を管理し、財産の維持形成に寄与した場合に寄与分が認められることがあります。具体的には、(1)財産管理の必要性、(2)特別の貢献、(3)無償性、(4)継続性の各要件を検討して寄与分の有無を判断します。典型例としては、親が所有している不動産の賃貸管理を行った場合などが挙げられます。

(3) 寄与によって被相続人の遺産が維持又は増加したこと

寄与分が認められるためには、相続人の寄与行為と遺産の維持・増加の間に因果関係があることが必要です。簡単に言うと、相続人の寄与行為が無ければ、被相続人の遺産はこんなに増えていない、あるいはもっと減っていただろうと認められる必要があるということです。

例えば、家業従事型では相続人の寄与行為により、被相続人の事業が順調に拡大し、被相続人の財産増加に貢献したという場合などであり、療養看護型では、相続人が自宅で献身的に介護した結果、ヘルパー代や施設費がかからず、被相続人の財産の減少が阻止されたという場合などです。

したがって、相続人の寄与行為が被相続人の遺産の維持・増加にとって関係ない場合や、財産上の効果が認められない精神的な援助・協力などの場合は、寄与として認められないことになります。

ウ. 寄与分の立証

寄与分が認められると、遺産から寄与分の額をいわば先取りすることが可能になるので、寄与分の裏付けとなる資料は、誰が見ても納得できる客観的なものを提出する必要があります。具体的には、先程説明した寄与行為の態様に応じて、各要件を立証するための証拠を集めることになります。

例えば、療養看護型の場合は、どの程度の介護行為等を、いつからいつまで行ったのか、被相続人はその当時介護を必要とする状態だったか、要介護認定の有無・程度、働きながら介護していた場合は介護にどの程度の時間を割いていたのか等について証拠を集めて、詳細に主張する必要があります。客観的な証拠の裏付けが無く、大雑把に被相続人の面倒を献身的に見ていたと主張するだけでは裁判所に寄与分を認めてもらうのは困難です。

寄与分を立証するための証拠集めと主張の仕方については、法律の専門知識が不可欠ですので、事前に弁護士とよく相談することをおすすめします。

7. 遺産分割方法の選択

遺産分割の方法には、現物分割、代償分割、換価分割、共有分割の4種類があり、事案に応じて適切な分割方法を選択することになります。判例では現物分割が原則的な分割方法であるとされていますが、実務では事案に応じて代償分割や換価分割が選択されることも多いのが実情です。遺産分割調停においては、自分が望む遺産分割を実現するため、どの遺産分割方法を選択すべきかについても積極的に裁判所にアピールしていく必要があります。

例えば、遺産の中にどうしても取得したい不動産がある場合は、その不動産を自分が単独取得する内容の現物分割を主張することになります。その際、自分がその不動産を取得すべき合理的な理由(例えば現在既に居住しているとか、その不動産の近隣に居住している相続人は自分だけであり、その他相続人が取得しても管理困難であるなど)を主張・立証することが不可欠です。あるいは、多少お金を払ってでもその不動産が欲しいという場合には、代償分割の方法も検討する余地があります。なお、代償分割は無条件で選択できるものではなく、代償分割の4要件を充たしている必要があります。

代償分割の4要件

(1)相続財産が細分化を不適当とするものであること

(2)共同相続人間に代償金支払いの方法によることにつき争いがないこと

(3)当該相続財産の評価額がおおむね共同相続人間で一致していること

(4)相続財産を取得する相続人に債務の支払能力があること

上記の中でも、(4)の支払能力があることは必須の条件です。代償金の支払いは一括払いが原則なので、一括で支払うだけのお金が無ければ代償分割は選択できませんので注意が必要です。

このように、自分が望む遺産分割を実現する上で、どの遺産分割方法を選択することが最適か、そしてその遺産分割方法が最適であることをどうやって効果的に裁判所にアピールできるかということは、非常に重要なポイントです。したがって、この点についても弁護士等の専門家に事前によく相談し、選択を誤らないようにすることが大切です。

8. 調停に代わる審判とは?

「調停に代わる審判」とは、裁判所が、遺産分割調停が成立しない場合において相当と認めるときに、調停の成立に代わるものとして審判を下し、遺産分割を解決するための制度です。遺産分割調停では、遺産分割の全当事者が出席して遺産分割の方針について話し合い、合意することを目指します。ここで合意に至らない場合は、遺産分割審判に移行し、裁判所に最終判断を下してもらうことになります。ところで、遺産分割調停において相続人の大半は遺産分割の方針について同意し協力的であるのに、ただ1人の相続人が方針に反対し、さらにその反対の理由も感情的で全く説得力が無いものであるという場合、この場合にも遺産分割調停は不成立となり、遺産分割審判に移行するほかないということになれば、遺産分割の解決は長引くことになり、相続人の負担は増すことになってしまいます。

そこで、そもそも調停に出席しない当事者がいる場合、又は不合理な一方当事者の意向や、わずかな意見の相違等によって遺産分割調停があと一歩のところで成立しない場合等に、遺産分割を早急に解決するため裁判所が「調停に代わる審判」という形で合理的な解決を図ることを認めているのです。

(注)「調停に代わる審判」が出た場合でも、審判の告知を受けた日から2週間以内に当事者の誰かが異議を申し立てた場合は、「調停に代わる審判」は効力を失い、遺産分割審判に移行することになりますので注意が必要です。

9. 保全処分の活用について

遺産分割の開始から完了までには、 一定の期間を要します。そのため、遺産分割の完了までに事実上遺産を管理している相続人が、遺産を隠匿したり処分したりしてしまうケースがあります。これを放置しておいたのでは、 せっかく遺産分割審判を経ても、 ふたを開けたら分割すべき遺産が存在しないという事態にもなりかねません。そこで、このような事態を防ぐ方法として、 家事事件手続法では、 遺産分割審判前の保全処分を定めています。保全処分の種類としては、仮差押え、 仮処分、 財産の管理者の選任その他の必要な処分が規定されています。

具体的には、財産管理者選任の仮処分によって管理者を定め、その管理者が遺産の管理を行う、不動産処分禁止の仮処分や不動産占有移転禁止の仮処分によって不動産の処分や移転を防止する、預金債権の仮差押えによって預金の引き出しや移転を防止する、というような手段により、遺産を管理している相続人が勝手に遺産を処分・費消することを未然に防止することが可能となります。

10. 遺産分割調停・審判のメリット・デメリット

メリット

- 当事者間の話し合いで解決が困難な場合に、裁判官や調停委員など第三者の力を借りて合理的に遺産分割を解決することが可能となる。

- 特別受益や寄与分など、争いのある点について裁判所に詳細に検討・判断してもらえる。

デメリット

- 遺産分割審判の場合、法定相続分と異なる遺産分割が原則的に難しく、協議による解決に比べて融通が利かない。

相続問題の専門知識