相続問題の専門知識

目次 [ 表示 ]

相続税

相続税の納税の方法

4. 相続税の納税の方法にどのようなものがありますか

相続税の納税の方法としては、原則として金銭による一括納付、特例として延納(金銭による分割納付)又は物納(一定の相続財産による納付)があります。

それぞれの方法の概要は、下記の通りです。

(1) 原則

相続税の申告書を提出し納付すべき相続税額のある者(以下、相続税の納税義務者といいます。)は、その申告書の提出期限までに、その申告書に記載した相続税額に相当する相続税を金銭で国に納付しなければなりません。

(2) 特例

1. 延納

相続税の納税義務者は、次のイ~ニに掲げる要件の全てを満たす場合において、税務署長の許可を受けたときは、その納付すべき相続税額のうち納付が困難であると認められた金額を限度として、一定期間以内(※1)で金銭による相続税の年賦延納をすることができます。

- 納付すべき相続税額が10万円を超えること。

- 納期限までに又は納付すべき日に金銭で納付することを困難とする事由があること。

- 延納税額及び利子税の額に相当する担保を税務署長に提供すること。ただし、延納税額が100万円以下で、かつ、延納期間が3年以下である場合には、担保を提供する必要はありません。

- 延納を求めようとする相続税の納期限までに、担保提供関係書類を添付して延納申請書を税務署長に提出すること。

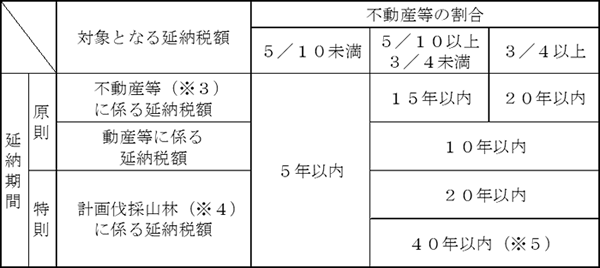

※1. 延納の期間は、原則として5年以内ですが、課税相続財産の価額(※2)のうちに占める不動産等(※3)の価額の割合に応じて、一定部分の延納税額につきそれよりも長い期間として認められることもあります(下表参照)。

※2. 課税相続財産の価額とは、相続又は遺贈により取得した財産で相続税額の計算の基礎となったものの価額の合計額をいいます。

※3. 不動産等とは、不動産(たな卸資産であるものを含む。)、不動産の上に存する権利、立木、事業用減価償却資産及び特定同族会社(「小規模宅地等の特例に定められている特定宅地要件」参照。)の株式及び出資をいいます。

※4. 計画伐採立木とは、租税特別措置法第69条の5第2項第1号に定める森林施業計画区域内に存する立木(森林保健施設の整備に係る地区内に存する立木を除く。)をいいます。

※5. 計画伐採立木が租税特別措置法第69条の5第2項に定める特定森林施業計画区域内に存するものである場合に限ります。

なお、延納の許可を受けた者は、分納税額を納付する場合においては、納期限又は納付すべき日の翌日からその分納税額の納期限までの期間に応じて、一定の割合に基づき計算した金額に相当する利子税を、延納税額にあわせて納付しなければなりません。

2. 物納

相続税の納税義務者は、次のイ~ハに掲げる要件の全てを満たす場合において、税務署長の許可を受けたときは、その納付すべき相続税額のうち金銭によってもなお納付が困難であると認められた金額を限度として、相続税の物納(金銭以外の一定の相続財産による納付)をすることができます。

- 上記1の延納の方法によっても、納付すべき相続税額を金銭で納付することを困難とする事由があること。

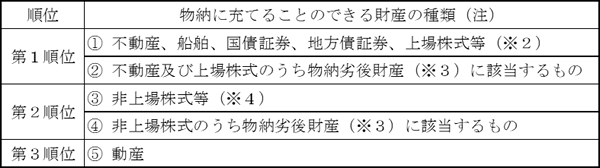

- 物納申請財産が、物納に充てることができる財産として認められるものであり、一定の順位に従っていること(※1)。

- 物納をしようとする相続税の納期限までに、物納手続関係書類を添付して物納申請書を税務署長に提出すること。

※1. 物納に充てることのできる財産の種類と順位は、納税義務者の相続税の課税価格計算の基礎となった財産(その財産により取得した財産を含み、相続時精算課税適用財産を除く。)で、下表に掲げる通りのもの(管理又は処分をするのに不適格な一定のもの(例:担保権の設定されている不動産)を除く。)となります。

(注)相続開始前から被相続人が所有していた特定登録美術品については、上表の順位によることなく、物納に充てることができます。

※2. 上場株式等とは、金融商品取引所に上場されている株券・社債券その他一定の有価証券(短期社債等に係る有価証券を除く。)をいいます。

※3. 物納劣後財産とは、物納財産ではあるものの他の財産に対して物納の順位が後れるものとして一定のもの(例えば、法令の規定に違反して建築された建物及びその敷地)をいい、他に物納に充てるべき適当な価額の財産がない場合に限り、物納に充てることのできるものです。

※4. 非上場株式等とは、金融商品取引所に上場されていない株券・社債券その他一定の有価証券(短期社債等に係る有価証券を除く。)をいいます。

なお、物納の許可を受けた者は、物納手続関係書類の提出期限を延長した場合等には、その物納に係る相続税額の納期限又は納付すべき日の翌日から納付があったものとされた日までの期間に応じて、一定の割合に基づき計算した金額に相当する利子税を納付しなければなりません。

相続問題の専門知識