(1)

非上場会社株式の相続税法上の評価方法について

(イ)

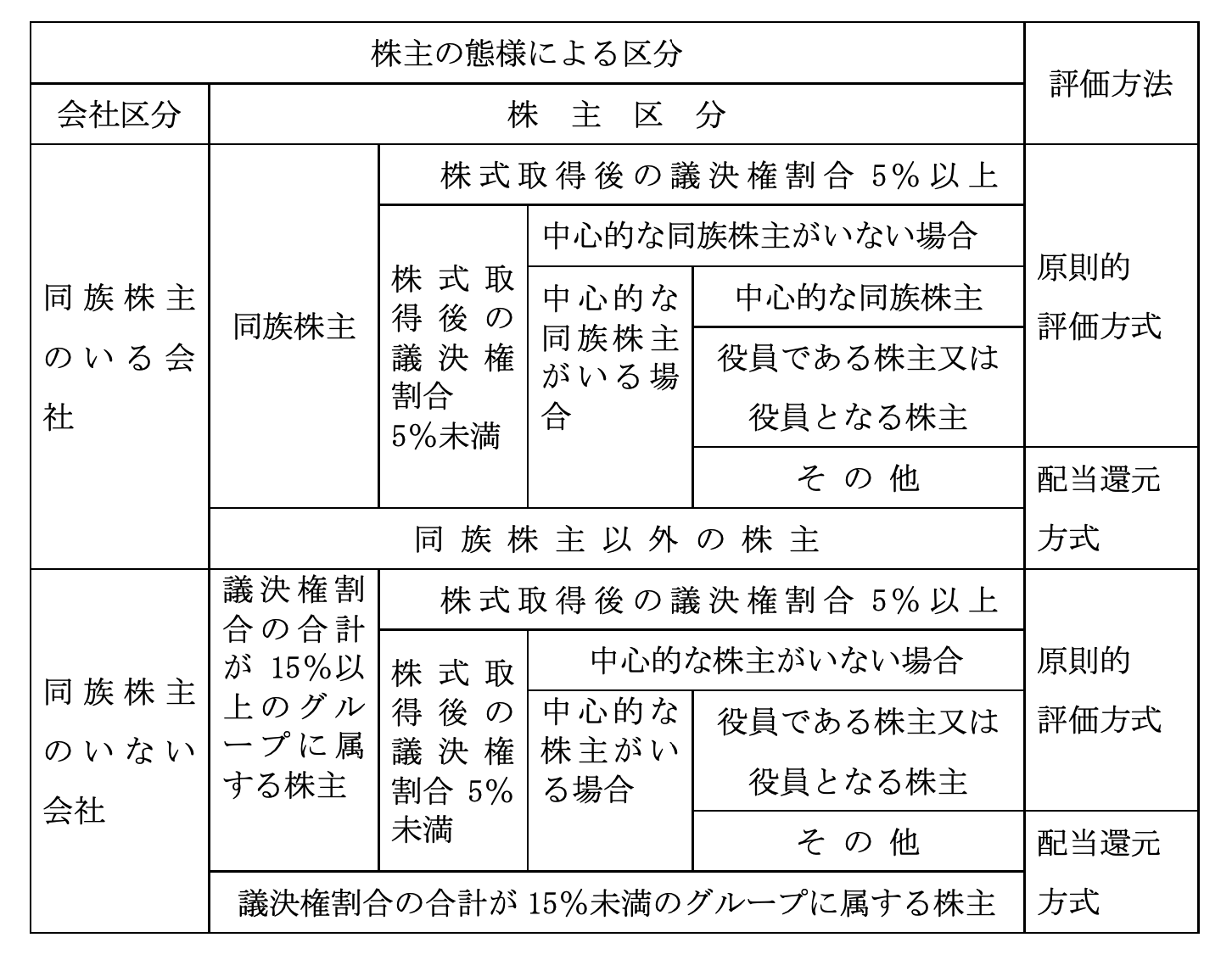

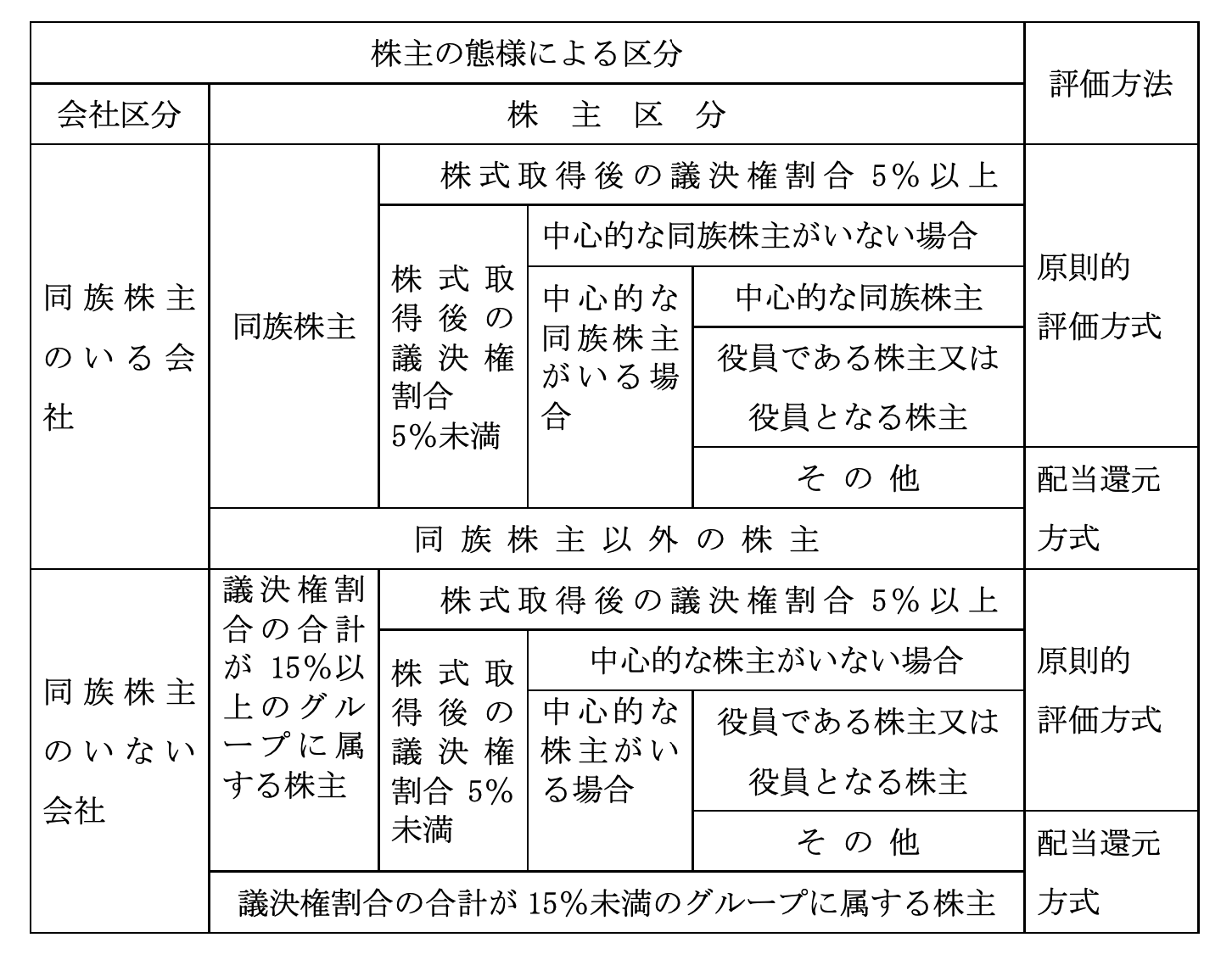

原則的評価方式と配当還元方式

非上場株式の株価評価方法は、(a)原則的評価方式と、(b)配当還元方式の2つの方法があります。 このうちいずれの方法によるかは、株式を相続又は贈与により取 得した者のその取得後の議決権割合などに応じて決まります。 その取得後の議決権 割合と評価方法の関係は次のとおりとなります。

(注1)

「同族株主」とは、株主の1人及びその同族関係者の議決権割合の合計が 50%超となる場合におけるその株主グループ (50%超のグループがない場 合は 30%以上の株主グループ) をいいます。

なお、「同族関係者」 とは、法人税法施行令4条 (同族関係者の範囲) に 規定する者をいい、親族 (配偶者、6親等内の血族又は3親等内の姻族)や関係法人 (その株主等の持株割合が 50%超の法人) 等がこれに含まれます。

なお、「同族関係者」 とは、法人税法施行令4条 (同族関係者の範囲) に 規定する者をいい、親族 (配偶者、6親等内の血族又は3親等内の姻族)や関係法人 (その株主等の持株割合が 50%超の法人) 等がこれに含まれます。

(注2)

「中心的な同族株主」 とは、同族株主の1人及びその配偶者、直系血族、兄弟姉妹、1親等の姻族 (これらの者の関係法人を含みます) の、議決権割合の合計が 25%以上となる場合におけるその株主をいいます。

(注3)

「中心的な株主」とは、株主の1人及びその同族関係者の議決権割合の合 計が 15%以上である株主グループのうち、いずれかのグループに単独で 10%以上の議決権を有している株主がいる場合におけるその株主をいいます。

(ロ)

原則的評価方式のうちの適用される評価方式の判定

株式取得後の持株割合に応じた評価方法が原則的評価方法となった場合には、まず次のフローチャートにより、適用される評価方式を決定します。

(a)

清算中の会社に該当するかどうかの判定

課税時期において、清算手続に入っている会社が該当します。

(b)

開業前又は休業中の会社に該当するかどうかの判定

開業前の会社

その会社が目的とする事業活動を開始する前の場合が該当します。

休業中の会社

課税時期において相当長期間にわたって休業中である会社が該当します。

その会社が目的とする事業活動を開始する前の場合が該当します。

休業中の会社

課税時期において相当長期間にわたって休業中である会社が該当します。

(c)

開業後3年未満の会社等に該当するかどうかの判定

1)開業後3年未満の会社

2)類似業種比準要素のうち3要素ゼロの会社

の2つがあります。

2)類似業種比準要素のうち3要素ゼロの会社

の2つがあります。

1)

開業後3年未満の会社

開業後3年未満の会社の場合には、その会社が大会社、中会社、小会社のい ずれであろうとも、すべて純資産価額で評価しなければなりません。

設立後3年未満ではなく、開業後3年未満ということになっていますので、 設立は古くても、会社の本来の売上げがほとんどなく、預金や有価証券の運用 益だけの会社などは税務当局から開業していない状態だと判定される可能性が あります。

設立後3年未満ではなく、開業後3年未満ということになっていますので、 設立は古くても、会社の本来の売上げがほとんどなく、預金や有価証券の運用 益だけの会社などは税務当局から開業していない状態だと判定される可能性が あります。

2)

類似業種比準要素のうち3要素ゼロの会社

類似業種比準価額算出の3つの要素である、評価会社の1株当たりの配当金額、1株当たりの年利益金額、1株当たりの簿価純資産価額のいずれもゼロの 場合、類似業種比準価額は使うことができず、純資産価額で評価することにな ります。

なお、上記比準要素のうち配当については、2期間の平均値を取ることにな っていますので、前期、前々期の配当がゼロであっても前々々期の配当があれ ば、結局2期間の配当はプラスになります。 従って、過去3期間の配当がいず れもゼロの場合に1株当たりの配当要素ゼロとなります。 同じように、1株当 たりの年利益金額も、原則は直前期末の利益によることになっていますが、直前期末と直前々期末の2年間の平均額を取ってもよいことになっていますので、 直前々期末の利益がゼロの場合、そのもう一年前の期に利益があれば、平均額 を出してプラスとすることができます。 したがって、過去3期間とも利益が赤 字の場合にゼロとなるということになります。

なお、上記比準要素のうち配当については、2期間の平均値を取ることにな っていますので、前期、前々期の配当がゼロであっても前々々期の配当があれ ば、結局2期間の配当はプラスになります。 従って、過去3期間の配当がいず れもゼロの場合に1株当たりの配当要素ゼロとなります。 同じように、1株当 たりの年利益金額も、原則は直前期末の利益によることになっていますが、直前期末と直前々期末の2年間の平均額を取ってもよいことになっていますので、 直前々期末の利益がゼロの場合、そのもう一年前の期に利益があれば、平均額 を出してプラスとすることができます。 したがって、過去3期間とも利益が赤 字の場合にゼロとなるということになります。

(d)

土地保有特定会社に該当するかどうかの判定

土地保有特定会社に該当するかどうかの判定は次頁の表のとおりです。

この判定にあたっての留意事項は次のとおりです。

この判定にあたっての留意事項は次のとおりです。

イ.

大会社、中会社、小会社の判定は(ハ)(b)非上場会社株式の相続税上の評価方法を参照して下さい。

ロ.

分母・分子の金額は相続税評価額によります。

ハ.

課税時期前において合理的理由もなく評価会社の資産構成に変動があり、その変動が土地保有特定会社と判定されることを免れるためのものと認められるときには、その変動がなかったものとして上記の判定をします。

ニ.

土地等の保有割合を判定する場合における 「総資産価額 (相続税評価額に よる)」 及び分子の 「土地等の価額 (相続税評価額による)」 の計算に当たって、3年以内取得不動産は、購入金額から減価償却費相当分を差引いた金額で 評価します。 株式の 1 株当たりの純資産価額の計算に当たっての 「法人税額 等相当額の控除の不適用」 が適用されます。

ホ.保有する取引相場のない株式の1株当たりの純資産価額の計算に当たって は、「法人税額等相当額の控除の不適用」 が適用されます。

ホ.保有する取引相場のない株式の1株当たりの純資産価額の計算に当たって は、「法人税額等相当額の控除の不適用」 が適用されます。

(e)

株式保有特定会社に該当するかどうかの判定

株式保有特定会社に該当するかどうかの判定及び評価方法は以下のとおりです。

1)

株式保有特定会社に該当するかどうかの判定

株式保有特定会社に該当するかどうかの判定は次頁の表のとおりです。

この判定に当たっての留意事項は次のとおりです。

この判定に当たっての留意事項は次のとおりです。

イ.

大会社、中会社、小会社の判定は(ハ)(b)を参照して下さい。

ロ.

分母・分子の金額は相続税評価額によります。

ハ.

課税時期前において合理的な理由もなく評価会社の資産構成に変動があり、その変動が株式保有特定会社と判定されることを免れるためのものと認められるときは、その変動がなかったものとして上記の判定をします。

ニ.

株式等の保有割合を判定する場合における 「総資産価額 (相続税評価額 によって計算した金額)」 の計算に当たって、3年以内取得不動産は、購入

金額から減価償却費相当分を差引いた金額で評価します。

ホ.

株式等の保有割合を判定する場合における 「株式等の価額の合計額 (相 続税価額によって計算した金額)」 については、その株式等の発行会社を評 価会社とみなして会社の規模等に応じて財産評価基本通達に従って評価した金額によりますから、その株式の評価上の区分、発行会社の規模等及び特定の評価会社に該当するかどうかにより、その評価方法が違ってきます。

(ハ)

原則的評価方式

(ロ)による会社の判定で、原則的評価方式と判定されますと、次にその評価する会 社の規模を判定いたします。 その会社の規模に応じて原則的評価方法は1類似業種 比準方式、2純資産価額方式、31と2併用方式の3つの評価方式に分類されます。 会社の規模とこれら3つの評価方式の関係は、会社の規模により、次の表のとおりです。

(a)

会社の規模による評価方法

(b)

会社の規模の判定と、中会社の L の判定

◯会社の規模の判定と L の数値の表

・

従業員数が 100 人以上の会社は、大会社となります。

・

従業員数が 100 人未満の会社は、それぞれ次によります。

1)

卸売業の場合、取引金額、総資産価額、従業員数で判定しますが、該当する もののいずれか上位で判定します。

2)

卸業以外の業種の場合

(c)

純資産価額の評価方式

純資産価額の計算は以下のとおりとなっています。

(注 1)

同族株主等の持株割合が 50%未満の場合には、この価額の 80%を評価額と します

(注 2)

課税時期現在で仮決算して求めるのが原則です。

繰延資産など財産性のないものは除きます。

繰延資産など財産性のないものは除きます。

(注 3)

加えるもの

差し引くもの

∘

確定した前期分の法人税、事業税等

∘

前期分の配当金

∘

未納の固定資産税

∘

課税時期後に支給される死亡退職金

∘

準備金及び引当金

(退職給与引当金以外のもの)

(退職給与引当金以外のもの)

(d)

類似業種比準価額の評価方式

1)

類似業種比準価額の計算について

類似業種比準価額は、事業内容が類似する複数の上場会社からなる類似業種の平均株価に比準して計算した金額であり、具体的な計算方法は次によります。

上記試算中(C)の金額が 0 の場合は、分母の 5 は 3 として計算します。

[符号の説明]

上記試算中(C)の金額が 0 の場合は、分母の 5 は 3 として計算します。

[符号の説明]

A・・・・

課税時期の属する月以前 3 ヶ月間の各月の類似業種の平均株価及び前年 1 年間の同平均株価のうち最も低いもの

B・・・・

課税時期の属する年分の類似業種の 1 株当たりの配当金額

C・・・・

課税時期の属する年分の類似業種の 1 株当たりの年利益金額

C・・・・

課税時期の属する年分の類似業種の 1 株当たりの純資産価額(帳簿価額によって計算した金額)

(B)・・・

評価会社の直前期末における 1 株当たりの配当金額

(C)・・・

評価会社の直前期末 1 年間(又は 2 年間の年平均)における 1 株当たりの年利益金額

(D)・・・

評価会社の直前期末における 1 株当たりの純資産価額(帳簿価額によって計算した金額)

なお、この場合に評価会社の 1 株当たりの資本金の額(直前期末の資本金額 を直前期末の発行済株式数で除した額)が 50 円以外の金額であるときには、上 記算式により計算した価額を次のように修正することとなります。

なお、この場合に評価会社の 1 株当たりの資本金の額(直前期末の資本金額 を直前期末の発行済株式数で除した額)が 50 円以外の金額であるときには、上 記算式により計算した価額を次のように修正することとなります。

2)

1 株当たりの配当金額

評価会社の 1 株当たりの配当金額の計算は以下のとおりです。

直前期末以前 2 年間のその会社の利益の配当金額(特別配当、記念配当等の名称による配当で、将来毎期継続することが予想できない金額を除きます。)の合計額の 2 分の 1 に相当する金額を、直前期末における 50 円換算発行済株式数(直前期末の資本金額を 50 円で除して計算した数をいいます。以下(C)、(D)において同じ。)で除して計算した金額とします。

直前期末以前 2 年間のその会社の利益の配当金額(特別配当、記念配当等の名称による配当で、将来毎期継続することが予想できない金額を除きます。)の合計額の 2 分の 1 に相当する金額を、直前期末における 50 円換算発行済株式数(直前期末の資本金額を 50 円で除して計算した数をいいます。以下(C)、(D)において同じ。)で除して計算した金額とします。

3)

1 株当たりの年利益金額

評価会社の 1 株当たりの利益金額の計算は以下のとおりです。

法人税の課税所得金額(固定資産売却益、保険差益等の非経常的な利益の金額を除きます。)に、その所得の計算上益金に算入されなかった利益の配当等の金 額(法人税額から控除された配当等の源泉所得税額に相当する金額を除きま す。)及び損金に算入された繰越欠損金の控除額を加算した金額を、直前期末に おける 50 円換算発行済株式数で除して計算した金額とします(その金額が欠損 のときは、0 とします。)この金額は直前期末以前 1 年間について求めた金額と 直前期末以前 2 年間について求めた金額の 2 分の 1 相当額とのうちいずれか納 税者の選択した金額によります。

法人税の課税所得金額(固定資産売却益、保険差益等の非経常的な利益の金額を除きます。)に、その所得の計算上益金に算入されなかった利益の配当等の金 額(法人税額から控除された配当等の源泉所得税額に相当する金額を除きま す。)及び損金に算入された繰越欠損金の控除額を加算した金額を、直前期末に おける 50 円換算発行済株式数で除して計算した金額とします(その金額が欠損 のときは、0 とします。)この金額は直前期末以前 1 年間について求めた金額と 直前期末以前 2 年間について求めた金額の 2 分の 1 相当額とのうちいずれか納 税者の選択した金額によります。

4)

1 株当たりの純資産価額

評価会社の 1 株当たりの純資産価額(帳簿価額によって計算した金額)の計算は以下のとおりです。

直前期末の資本金額(払込否認の金額がある場合には、その金額を控除した資本金額)、法人税法 2 条《定義》17 号に規定する資本積立金額及び同条 18 号に 規定する利益積立金額(法人税申告書別表五(一)「利益積立金額の計算に関する 明細書」の差引翌期首現在利益積立金額の差引合計額)の合計額を、直前期末に おける 50 円換算発行済株式数で除して計算した金額とします。

直前期末の資本金額(払込否認の金額がある場合には、その金額を控除した資本金額)、法人税法 2 条《定義》17 号に規定する資本積立金額及び同条 18 号に 規定する利益積立金額(法人税申告書別表五(一)「利益積立金額の計算に関する 明細書」の差引翌期首現在利益積立金額の差引合計額)の合計額を、直前期末に おける 50 円換算発行済株式数で除して計算した金額とします。

(注)

利益積立金額がマイナスである場合には、資本金額と資本積立金との合計 額からそのマイナス金額を控除した金額が純資産価額となりますが、その控 除後の金額が、なおマイナスになるときは 0 とします。

(ニ)

配当還元方式

取得後の持株割合に応じた評価方法が配当還元法となった場合には、配当還元価額として評価し、次の<算式>により計算する。

<算式>

この<算式>における年配当金額は次のとおりに計算します。

=年配当金額(この金額が 2 円 50 銭未満となる場合及び無配の場合には 2 円 50 銭)

<算式>

この<算式>における年配当金額は次のとおりに計算します。

=年配当金額(この金額が 2 円 50 銭未満となる場合及び無配の場合には 2 円 50 銭)

(注1)

配当金額の計算上、特別配当は除きます。

(注2)

配当還元価額が(ハ)の原則的評価方式により計算した金額を超える場 合には、原則的評価方式により計算した金額が評価額となります。

(ホ)

特別な評価方法

(a)

株式保有特定会社に該当する場合の評価方法

純資産価額方式か又は「S1+S2 方式」(国税当局では簡易評価方法と呼んでい ます。)のいずれかを選択します。

1)

純資産価額方式・・・(ハ)・(c)を参照して下さい。

2)

「S1+S2 方式」(簡易評価方法)

株式保有特定会社の評価上、選択的適用が認められる簡易評価方法は以下 のとおりです。

評価の概要

簡易評価方法は、株式等とその他の財産に区分して、株式等は株式等だけ で評価(S2)し、その他の財産はその他の財産だけで評価(S1)して、両者を 合計する方式。

(計算方法)

なお、S1 算出のための 1 株当りの純資産価額においては、同族株主等の持株 割合が 50%未満でも、80%評価を適用しません。

なお、株式等に取引相場のない株式が含まれており、当該株式を純資産価 額により評価する場合には、評価差額に対する法人税等相当額を控除しない で計算した純資産価額の金額を「株式等の相続税評価額」とします。

評価の概要

簡易評価方法は、株式等とその他の財産に区分して、株式等は株式等だけ で評価(S2)し、その他の財産はその他の財産だけで評価(S1)して、両者を 合計する方式。

(計算方法)

イ.

S1(株式等及び受取配当金を除いて計算した場合の原則的評価方法によ る評価額)

a.

評価方法

会社の規模により分類されるそれぞれの原則的評価方法において、株式等と受取配当金だけを除いて原則的評価方法を適用して算出する方法。

b.

評価上の留意点

あ.

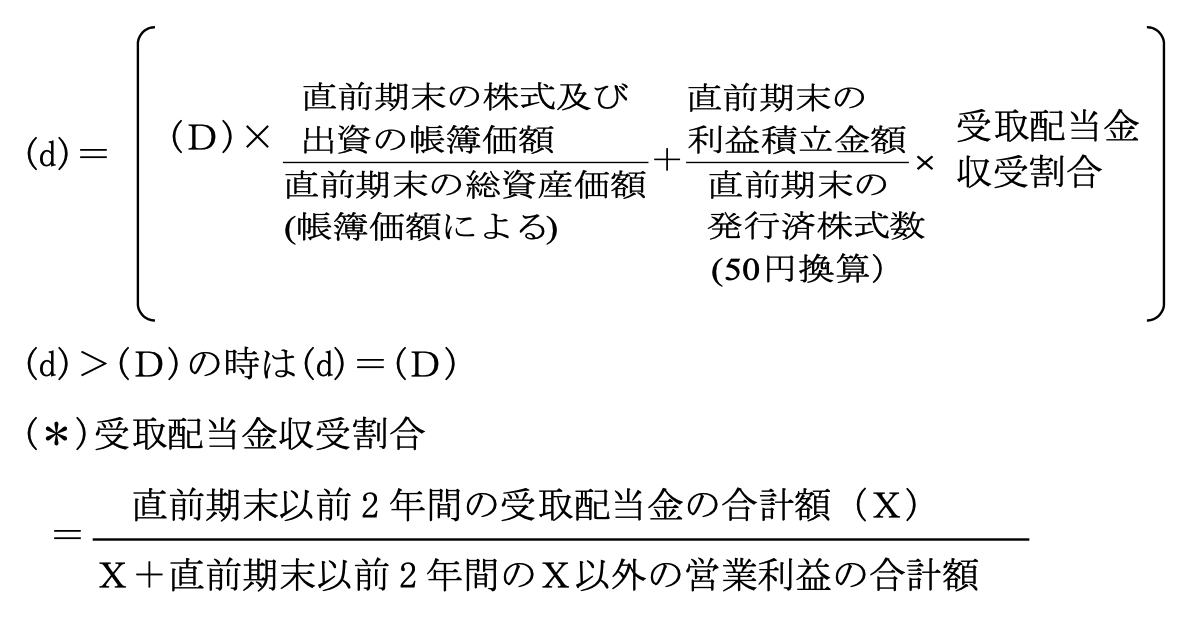

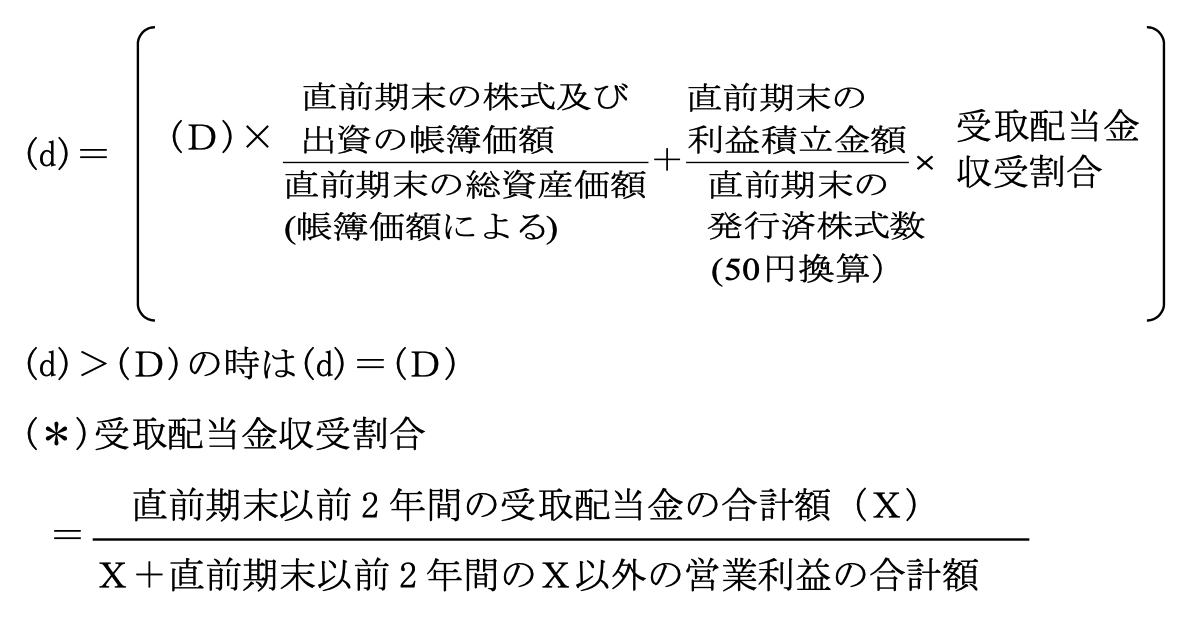

S1 算出のための類似業種比準価額の算式

(ハ)(d)で説明した類似業種比準価額の算式のうち、(B)(1 株当りの配当金額)と(C)(1 株当りの利益金額)については、受取配当金収入に相当す る部分を差引き、(D)(1 株当りの簿価純資産価額)については簿価純資産 価額のうち株式等に相当する部分と、利益積立金のうち受取配当金に相当 する部分の合計額を差引いたものにより計算します。

(b)=(B)×受取配当金収受割合(*)

(c)=(C)×受取配当金収受割合

(b)=(B)×受取配当金収受割合(*)

(c)=(C)×受取配当金収受割合

い.

S1 算出のための 1 株当り純資産価額の計算

なお、S1 算出のための 1 株当りの純資産価額においては、同族株主等の持株 割合が 50%未満でも、80%評価を適用しません。

ロ.

S2(株式及び出資の相続税評価額)

a.

評価方法

株式等の相続税評価額から評価差額の 42%を引いた金額を発行済株式数 で除した金額

b.

S2 の算式

なお、株式等に取引相場のない株式が含まれており、当該株式を純資産価 額により評価する場合には、評価差額に対する法人税等相当額を控除しない で計算した純資産価額の金額を「株式等の相続税評価額」とします。