1

株式移転制度を活用し、持株会社を作り節税対策を行う事例

(1)

株式交換・移転制度の概要

「株式交換」とは、既存の会社同士が株式交換契約により100%親子会社となる制度で、子会社の株主が有する子会社の株式は親会社に移転し、代わりとしてその株主は親会社の新株の割当を受けます。

「株式移転」とは、既存の会社と株主との間に新たに持株会社を設立し、既存の会社を持株会社の100%子会社とする制度で、既存の会社の株主が有する株式は持株会社に移転し、代わりとしてその株主は持株会社の新株の割当を受けます。

税務上、株式と株式の交換を行った場合には原則として株式の譲渡とみなされるため、株式の譲渡益課税の問題が生じますが、株式交換・移転制度を活用した場合には一定の要件に該当する場合には、株式譲渡益課税が行われないこととされているため、株式の交換・移転に対して課税されることなく親会社・持株会社を作ることができます。

「株式移転」とは、既存の会社と株主との間に新たに持株会社を設立し、既存の会社を持株会社の100%子会社とする制度で、既存の会社の株主が有する株式は持株会社に移転し、代わりとしてその株主は持株会社の新株の割当を受けます。

税務上、株式と株式の交換を行った場合には原則として株式の譲渡とみなされるため、株式の譲渡益課税の問題が生じますが、株式交換・移転制度を活用した場合には一定の要件に該当する場合には、株式譲渡益課税が行われないこととされているため、株式の交換・移転に対して課税されることなく親会社・持株会社を作ることができます。

(2)

具体例

(イ)

概要

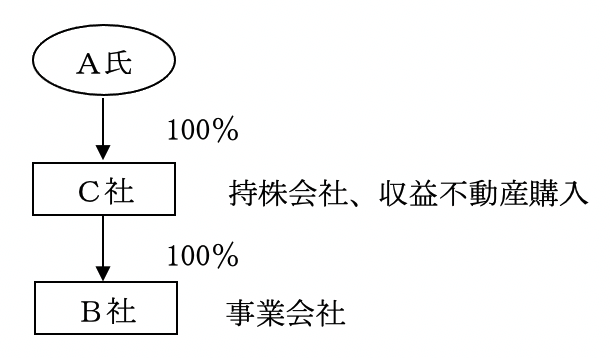

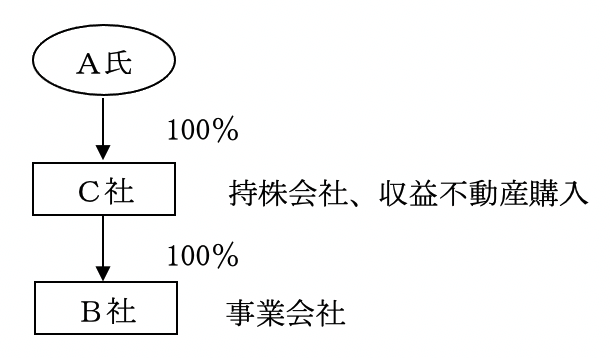

A氏が100%株式を保有する事業会社B社について株式移転を行い持株会社C社を設立します。持株会社C社の株式の評価額を低下させるためにC社において収益不動産の購入を行います。事業会社B社の財務内容に影響を与えずに対策を行うことができます。

(ロ)

図

対策前

対策後

対策後

(ハ)

対策の効果

(a)

対策前のA氏の保有するB社の評価

(b)

対策後のA氏の保有するC社の評価

(注1)

B社株式の評価額は対策前と同じ

(注2)

借入金500百万円で収益不動産を購入します。

土地と建物の比率は2:3とします。

土地と建物の比率は2:3とします。

(3)

制度活用による効果の例

(イ)

相続税軽減

(a)

自社株の時価純資産価額の計算においては、資産の含み益の37%相当額を資産の額から控除することが認められています。株式交換・移転制度を実行し、その後子会社の株価が上昇した場合には親会社・持株会社の資産に含み益が発生したとされ、株価上昇額の37%が控除されますので、株主が所有する親会社株式・持株会社株式の株価上昇を抑制することができます。

(b)

株価引下げのためには、会社の業績を数字上低下させ、会社利益を減少させることが必要なケースがありますが、銀行や取引先との良好な関係を維持するため、実行できないのが実情です。株式交換・移転制度を使い親会社・持株会社を作れば、事業本体の業績等を低下させることなく親会社・持株会社の株価の引下げ対策を実行することが可能となります。

(ロ)

遺産分割

株式交換・移転制度を実行した場合、子会社の経営権は親会社・持株会社が持つことになるため、子会社の経営に関しては所有と経営の分離が実現することになります。

相続財産の大部分が自社株であるようなケースでは、経営の後継者以外の相続人も自社株を相続することが考えられますが、事前に持株会社を設立することにより、経営の後継者以外の相続人は子会社の経営に直接関与させずに、配当金を受取ることのみを目的とさせることができます。

相続財産の大部分が自社株であるようなケースでは、経営の後継者以外の相続人も自社株を相続することが考えられますが、事前に持株会社を設立することにより、経営の後継者以外の相続人は子会社の経営に直接関与させずに、配当金を受取ることのみを目的とさせることができます。

(ハ)

相続税納税

公開企業と株式交換を行い、公開企業の完全子会社となった場合には、非公開の自社株がいつでも売却可能な公開企業の株式に交換されるため、売却して相続税の納税資金とすることができます。